Un vrai film d’horreur, dont les victimes sont l’innovation, la compétitivité, l’investissement et la croissance. Telle est l’inquiétante production offerte par les débats budgétaires de l’Assemblée, véritable foire aux « amendements Frankenstein »… Soit des textes fiscaux cousus de bric et de broc, comme le personnage de Mary Shelley. Mais surtout présentés au nom d’alliances politiques improbables et sans cohérence macroéconomique. In fine, ce sont les entreprises françaises qui risquent de trinquer.

Prenons quatre exemples, censés répondre à la légitime demande d’équité exprimée par les Français, mais hélas passés au tamis des approximations économiques et des travers idéologiques des députés. Avec, en tête de cortège, insoumis et communistes, rejoints par un PS privé de boussole et un Rassemblement national dont la seule obsession est de provoquer une nouvelle dissolution. Des conditions peu propices à exalter la raison et la rigueur économique, obligeant Sébastien Lecornu à exécuter un numéro d’équilibriste sans filet pour accoucher d’un budget.

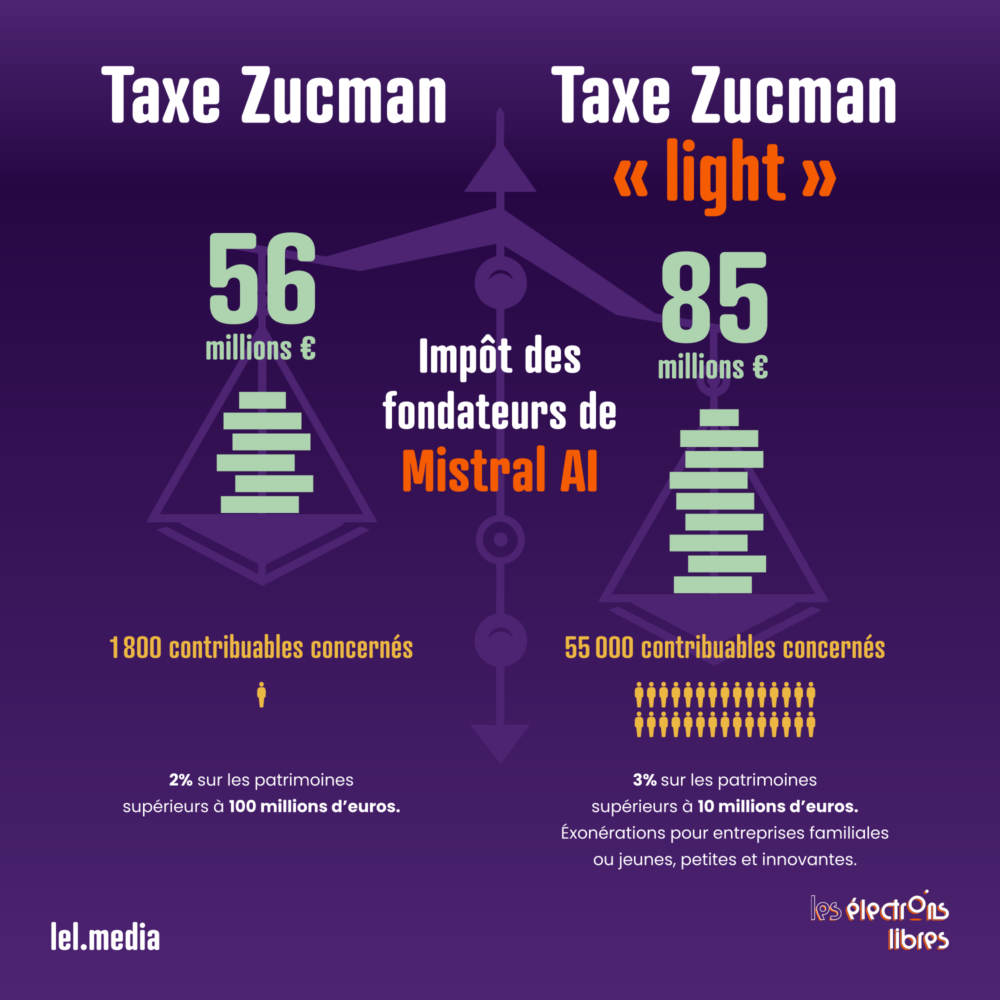

La « mega » Taxe Zucman « light ».

Tout d’abord, la taxe Zucman « light ». Présentée par le PS, elle a réussi à fâcher tout le monde : les mélenchonistes, accrochés à la copie originale de Gabriel Zucman, et tous les autres, y voyant un texte pouvant s’avérer encore plus contre-productif. Raison pour laquelle son examen a été plusieurs fois repoussé, devant finalement avoir lieu cet après-midi.

Imaginons-la appliquée. Elle promet de faire davantage participer les ultra-riches à l’effort fiscal, mais avec un seuil de départ fixé à 10 millions d’euros et non plus à 100 millions, comme dans la Zucman authentique. Son assiette concerne donc bien davantage de contribuables que les 1 800 milliardaires (supposés) visés à l’origine. Entrepreneurs en devenir, cadres supérieurs, médecins libéraux, patrons de PME devront mettre la main au portefeuille. Censée épargner les entreprises innovantes, contrairement à son aînée, elle les exonère pour cinq ans. En réalité, cette licence accordée n’est qu’un sursis pervers. Dès que la start-up mûrit et que sa valorisation explose, souvent au bout de… cinq ans justement, l’actionnaire visé doit verser 3 % par an du montant de ses parts. Sauf que cette valorisation ne correspond en rien à des fonds possédés et repose souvent sur un mirage comptable. L’entreprise ne faisant la plupart du temps aucun bénéfice, le contribuable devra donc vendre des actions — plutôt à des investisseurs étrangers échappant au dispositif — ou se rémunérer en dividendes forcés, grignotant les capacités de réinvestissement de la société. À moins qu’il ne se délocalise vers une destination plus clémente fiscalement.

La taxe prévoit en revanche d’exonérer les entreprises dont une famille possède plus de 51 % (individuellement ou via une holding intermédiaire). Une invitation à la pratique de la gymnastique fiscale. Cette exonération cible les patrimoines professionnels pour préserver l’investissement et l’emploi, mais elle crée une faille. Les contribuables riches peuvent restructurer leur patrimoine en multipliant les holdings en cascade (une holding principale détenue à plus de 51 % par le foyer, qui en détient une autre à plus de 51 %, et ainsi de suite). Ainsi, l’ensemble du patrimoine échappe à la taxe sans déplacer les actifs, via une optimisation fiscale purement formelle qui contourne l’esprit de la mesure.

Quant aux 5 à 7 milliards de recettes annoncés, ils risquent de vite fondre au soleil. Entre la tentation de l’exil, les délocalisations et la contraction d’activité produite par la taxe, celle-ci ne devrait pas rapporter plus de 1,5 milliard — en plus de creuser un trou conséquent dans le PIB. Un texte perdant-perdant. Pire : si son adoption pouvait avoir les conséquences néfastes ici décrites, son rejet risquerait de pousser les socialistes à refuser de poursuivre leurs tentatives de compromis avec le gouvernement et à rejoindre le camp des nombreux partisans d’une nouvelle censure. Or rappelons que c’est leur refus de voter la précédente qui avait sauvé Sébastien Lecornu.

Qui va payer la taxe Gafam ?

Arrive la scène mettant en vedette le doublement de la taxe GAFAM, porté par le socialiste Philippe Brun avec l’imprimatur de LFI, d’EELV et du PCF. Ce petit bijou de contre-productivité fiscale fait passer de 3 % à 6 % l’imposition sur les revenus publicitaires et de data des géants du numérique. Il promet 1 milliard d’euros de recettes supplémentaires pour le Trésor. Sauf que, surprise, les GAFAM ne sont pas du genre à tendre la joue. Ils répercutent déjà joyeusement les 3 % actuels aux annonceurs et aux abonnés de leurs services de streaming payants. Avec ce doublement, les factures vont continuer de grimper pour ces clients, ce qui renchérit les coûts de publicité et de visibilité en ligne des PME et start-ups françaises y ayant recours. De quoi leur faire perdre en compétitivité face à des concurrents étrangers non soumis à cette surcharge locale, freinant l’innovation numérique hexagonale. Les géants américains, eux, transfèrent la charge sans impact majeur sur leurs marges, tout en préparant des recours devant les instances européennes pour contester une taxe unilatérale. Finalement, ce sont les consommateurs et entreprises françaises qui financent le fisc via les colosses américains.

Taxer plus pour gagner moins

Nos projecteurs se braquent maintenant sur un amendement déposé par le président de la commission des Finances, Éric Coquerel. Une coproduction LFI-EELV-PS… RN, adoptée le 28 octobre et célébrée en grande pompe. Cette mesure vise à taxer les bénéfices des multinationales à hauteur de 25 % en proportion de leur chiffre d’affaires réalisé en France, et non en fonction de leurs résultats nets locaux, dans le but de lutter contre l’évasion fiscale et de rapporter 26 milliards d’euros aux finances publiques.

Le mécanisme repose sur un calcul baroque. L’administration aura à déterminer la part des profits mondiaux attribuables à l’activité française via le chiffre d’affaires, indépendamment des marges réelles ou des coûts locaux. Or cette approche ignore les variations de rentabilité entre pays. Une vente en France, comme un café à Paris, ne génère pas la même marge qu’ailleurs, et des activités locales diffèrent souvent en termes de coûts et de profits.

Cette taxe s’offre le luxe de contredire les principes de base de la fiscalité des entreprises, qui distinguent chiffre d’affaires et bénéfices nets pour éviter une imposition injuste. De plus, elle expose la France à des risques légaux majeurs. Elle viole la bagatelle de 125 conventions fiscales bilatérales signées pour prévenir la double imposition, consistant à taxer unilatéralement des profits déjà rabotés ailleurs.

Elle s’oppose également au pilier 2 de l’OCDE, qui fixe un impôt minimum mondial de 15 % sur les multinationales, et non de 25 % issus de la volonté d’un seul pays. Elle heurte enfin les principes régissant les libertés fondamentales au sein de l’Union européenne, notamment l’interdiction de discrimination entre entreprises nationales et étrangères. La Commission européenne envisage déjà une mise en demeure.

En pratique, les recettes nettes générées par cet amendement s’approcheraient de zéro, avec des pertes économiques dues à une baisse d’attractivité de notre pays et des coûts résultant des recours judiciaires massifs qu’il devra affronter. La France seule contre tous…

Plus de taxes, moins de crédit

Pour clore l’analyse de ce fiasco budgétaire, regardons in fine l’augmentation du taux de la contribution exceptionnelle sur les banques — ou plutôt sur les six institutions françaises (BNP Paribas, Société Générale, BPCE, Crédit Agricole, Crédit Mutuel, LCL). Encore un provisoire qui s’installe et n’a plus rien « d’exceptionnel ». La voilà donc reconduite et « testostéronée » pour 2026, via un amendement adopté le 27 octobre. Elle porte l’impôt sur les sociétés des établissements cités de 25 % à un taux global de 34,65 % sur la part des bénéfices nets excédant 1 milliard d’euros. Sur le papier, le but est de cibler les « surprofits » records de 2024 (28 milliards cumulés, essentiellement gonflés par la hausse des taux directeurs de la BCE, étant passés de 0 % en 2022 à 4,5 % en 2023, puis 3,75 % en 2025), pour un rendement estimé à 6 milliards d’euros en 2026 — contre 8 milliards en 2025. Sauf que ces profits ne tombent pas du ciel. Ils résultent d’une politique monétaire européenne que l’État a applaudie… et taxée. Ils deviennent rétroactifs et incitent les banques à provisionner massivement, reporter des résultats via leurs filiales irlandaises, ou pire, à resserrer les vannes des crédits accordés aux PME, même si la plupart de ces établissements sont plutôt responsables… contrairement aux députés. Mais cela aura néanmoins un impact en termes de prêts. Car cette mesure populiste va surtout restreindre la capacité des banques françaises (soumises à rude concurrence étrangère) à générer des fonds propres, donc à faire du crédit, chaque euro de fonds propres débloquant pour l’entreprise un droit à en faire plusieurs supplémentaires. Ce qui va inévitablement grever notre croissance. Un mauvais signal pour l’emploi sur notre sol également, où ces six établissements comptent 362 000 collaborateurs. Et une nouvelle fois, une telle taxe risque de revenir comme un boomerang dans les dents de l’État. Selon l’Autorité de contrôle prudentiel et de résolution et la Direction générale des finances publiques, la taxe pourrait devenir négative dès 2027, avec des pertes cumulées dépassant les recettes initiales… Les bons comptes ne font pas les bons députés.

Le rideau tombe maintenant sur l’écran de ce mauvais film : un Apocalypse Now budgétaire. Il aurait pourtant pu se prolonger ad nauseam, tant les « amendements Frankenstein » furent nombreux — autour de 3 800 — et parfois foutraques. Mais ces quatre-là, dont trois ont été adoptés et l’un, la taxe Zucman « light », arrive en séance aujourd’hui, témoignent avec éloquence du déni économique dans lequel la France se plonge. Entre populistes en mal de chaos ou uniquement préoccupés par leur avenir électoral, élus et citoyens fâchés avec les fondamentaux économiques, intérêts de certaines puissances étrangères à nous voir chuter, refus endémique français de la célébration de la réussite et jalousies chroniques, nous voilà glissant sur une très mauvaise pente. Une mécanique également grippée par l’impérieuse nécessité de nous doter d’un budget avant le 31 décembre (voire le 19, date après laquelle les lois spéciales permettant la levée de l’impôt et le financement des services publics ne pourront plus être votées). Pendant ce temps, les marchés regardent notre pays, interloqués, tantôt avec crainte, tantôt en convoitant avec gourmandise les subsides que son déclin pourrait leur offrir. Quelqu’un en est-il conscient au Palais-Bourbon ?