En Norvège, la taxe façon Zucman vire au fiasco. Au Royaume-Uni, la chasse aux riches déclenche un exode massif. Pourtant, la classe politique française s’obstine à croire qu’augmenter l’impôt sauvera les finances publiques. Dans un pays déjà asphyxié par les prélèvements, taxer plus, c’est récolter moins — et hypothéquer l’avenir.

1974, dans un restaurant de Washington. L’économiste Arthur Laffer griffonne une courbe sur une serviette en papier pour convaincre deux conseillers du président Gerald Ford d’une idée simple : taxer à 0 % rapporte 0, taxer à 100 % rapporte 0. Entre les deux existe une nuance efficace pour l’État. Franchissez-la, et chaque micron d’impôt supplémentaire détruit plus de richesse qu’il n’en collecte.

Cinquante et un ans après ce repas, cette idée n’a jamais été aussi centrale, tandis qu’en France, de la taxe Zucman à celle sur le patrimoine financier, l’offensive politico-médiatique pousse à instaurer des prélèvements toujours plus lourds sur les plus fortunés qui n’ont pas encore quitté le pays.

Des expériences récentes doivent pourtant nous alerter. Elles se sont toutes avérées désastreuses.

La faillite du “Zucman norvégien”

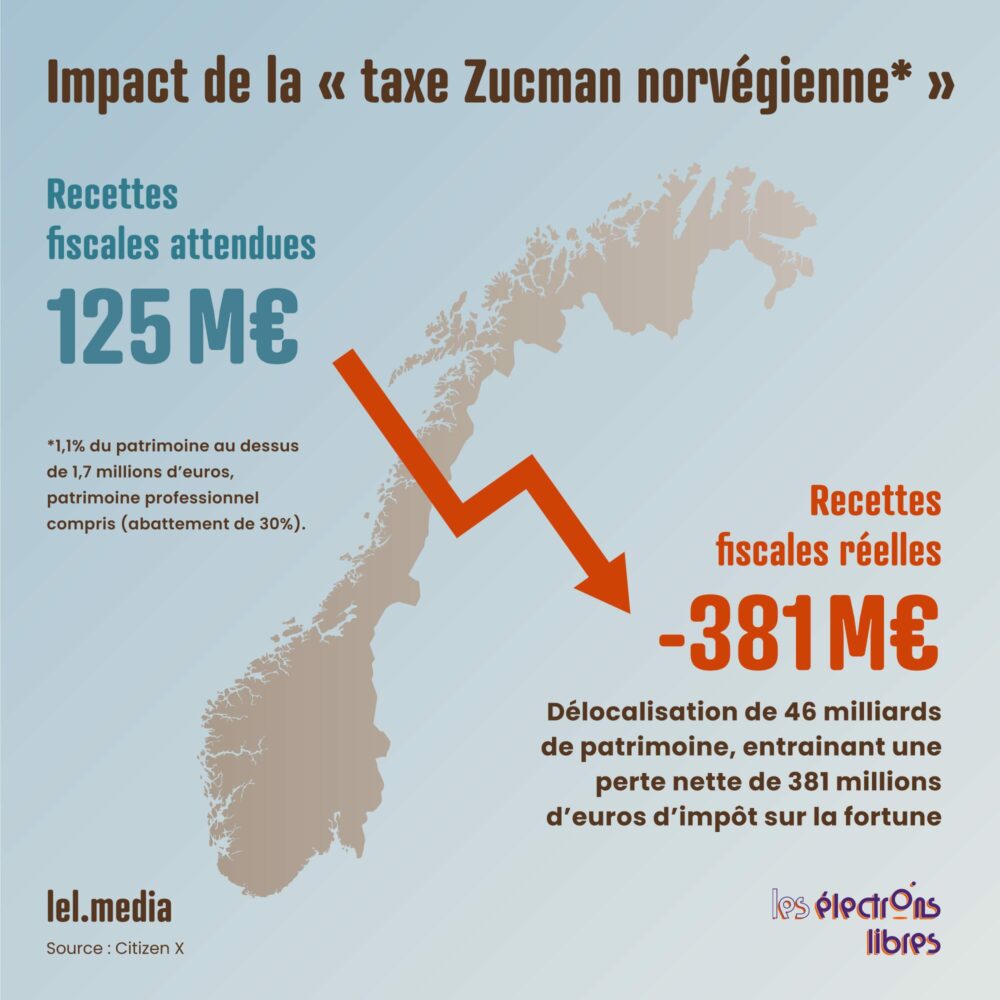

En 2022, la Norvège a décidé de taxer davantage les patrimoines les plus élevés en durcissant son impôt sur la fortune (formuesskatt) et en alourdissant la taxation des dividendes. Le taux marginal de l’impôt sur la fortune est ainsi passé à 1,1 % pour les patrimoines dépassant 20 millions de couronnes (environ 1,7 million d’euros), avec une particularité redoutable : cet impôt s’applique sur la valeur de marché des actifs, imposant ainsi les plus-values latentes — c’est-à-dire avant même leur réalisation.

Pire encore, voilà un piège fiscal redoutable : l’État norvégien taxe désormais 75 % de la valeur des entreprises (contre 55 % avant), même si cette valeur n’existe que sur le papier. Et pour payer cet impôt sur des gains non réalisés, les propriétaires doivent verser des dividendes… eux-mêmes taxés à 37,84 %. Un cercle vicieux où l’impôt s’auto-alimente. Le gouvernement de centre gauche tablait sur un gain annuel de 1,5 milliard de couronnes norvégiennes (environ 128 millions d’euros).

En réaction, plus de 30 milliardaires et multimillionnaires ont quitté le pays en 2022 — plus que durant les treize années précédentes réunies. La Suisse, avec son impôt sur la fortune plafonné à 0,3 % dans certains cantons et l’absence d’imposition des plus-values mobilières privées, est devenue la terre promise de cet exode fiscal. Un cas illustre l’ampleur des dégâts : le départ de l’industriel Kjell Inge Røkke représenterait à lui seul une perte annuelle de 175 millions de couronnes pour le fisc norvégien (environ 15 millions d’euros).

Au total, entre septembre 2022 et avril 2023, 315 foyers norvégiens fortunés, dont 80 classés comme « très riches », se sont installés en Suisse, emportant avec eux leur contribution globale aux finances publiques : impôt sur le revenu, cotisations sociales, TVA sur leur consommation, etc.

Une analyse du média Citizen X a estimé la perte nette de revenus fiscaux à environ 381 millions d’euros, soit trois fois le gain initialement projeté pour les hausses d’impôt. La prévision gouvernementale reposait sur une analyse statique, supposant que la base imposable resterait inchangée.

Au-delà des recettes fiscales perdues, c’est toute l’économie productive qui souffre. En imposant chaque année la valeur latente des actions d’entreprise, le système contraint les entrepreneurs à puiser dans les réserves ou la trésorerie de leur société pour régler l’impôt, au détriment de l’investissement ou de l’emploi. Cette décapitalisation récurrente ampute leur capacité à investir, innover ou embaucher — en plus d’être vexante.

Une étude du National Bureau of Economic Research (NBER), menée sur des données scandinaves, en quantifie l’impact : dans les années suivant le départ d’un propriétaire pour raisons fiscales, l’emploi dans son entreprise chute de 33 %, la valeur ajoutée de 34 % et les investissements de 22 %.

Bien loin de nuire aux seuls riches qu’ils visent, les nouveaux impôts norvégiens touchent l’ensemble de la population par un affaiblissement des ressources de l’État et une dégradation de l’économie.

« Wexit » britannique : quand la chasse aux riches tourne au fiasco

En avril 2025, le Royaume-Uni a mis fin à l’un des plus anciens privilèges fiscaux au monde : le statut « non-dom ». Vieux de 225 ans, ce régime permettait aux résidents britanniques dont le domicile permanent était à l’étranger de ne payer l’impôt que sur leurs revenus au Royaume-Uni, laissant leur fortune offshore intouchée. Environ 69 000 personnes en bénéficiaient, versant 12,4 milliards de livres au fisc de Sa Gracieuse Majesté en 2022.

Le nouveau système, baptisé Foreign Income and Gains (FIG), n’offre plus qu’une exemption de quatre ans aux nouveaux arrivants, contre un régime quasi permanent auparavant. Surtout, il introduit une « queue fiscale » redoutable : quiconque a vécu dix ans au Royaume-Uni voit ses actifs mondiaux soumis aux droits de succession britanniques (40 %) pendant trois à dix ans après son départ. Le gouvernement travailliste projetait 33,8 milliards de livres de recettes sur cinq ans.

L’hémorragie a commencé avant même l’entrée en vigueur de la loi. Dès l’annonce de la réforme en mars 2024, la fuite massive a démarré : 10 800 millionnaires ont quitté le pays dans l’année, soit une hausse de 157 % par rapport à 2023. Pour 2025, où le texte sera effectivement appliqué, les projections anticipent 16 500 départs supplémentaires, ce qui ferait du Royaume-Uni le champion mondial de l’exode des fortunes.

Le pari budgétaire pourrait même virer au cauchemar. Des analyses indépendantes du Centre for Economics and Business Research (CEBR) ont identifié un seuil critique : si plus de 25 % des non-doms partent, le gain fiscal se transformera en perte nette. À 33 %, le trou atteindrait 700 millions de livres la première année et 3,5 milliards sur la législature. Or, 60 % des conseillers fiscaux prévoient que plus de 40 % de leurs clients non-doms partiront dans les deux ans — bien au-delà du seuil fatal.

L’impact économique observé dès 2024 dépasse largement les seules recettes fiscales. Le marché immobilier de luxe londonien s’est effondré : aucune transaction supérieure à 100 millions de livres en 2024 ; 70 % des vendeurs de propriétés haut de gamme sont des non-doms en partance vers Miami, Dubaï ou Monaco. Le secteur du commerce de détail a perdu 169 000 emplois en 2024, le pire résultat depuis la pandémie. Les services financiers ont vu leurs offres d’emploi chuter de 28 %.

Ce fiasco britannique rappelle le cas norvégien : la taxation des plus riches finit souvent par appauvrir bien au-delà de sa cible initiale et aggrave les déficits de l’État.

La taxe yachts française : entre 200 et 500 euros perdus pour chaque euro taxé

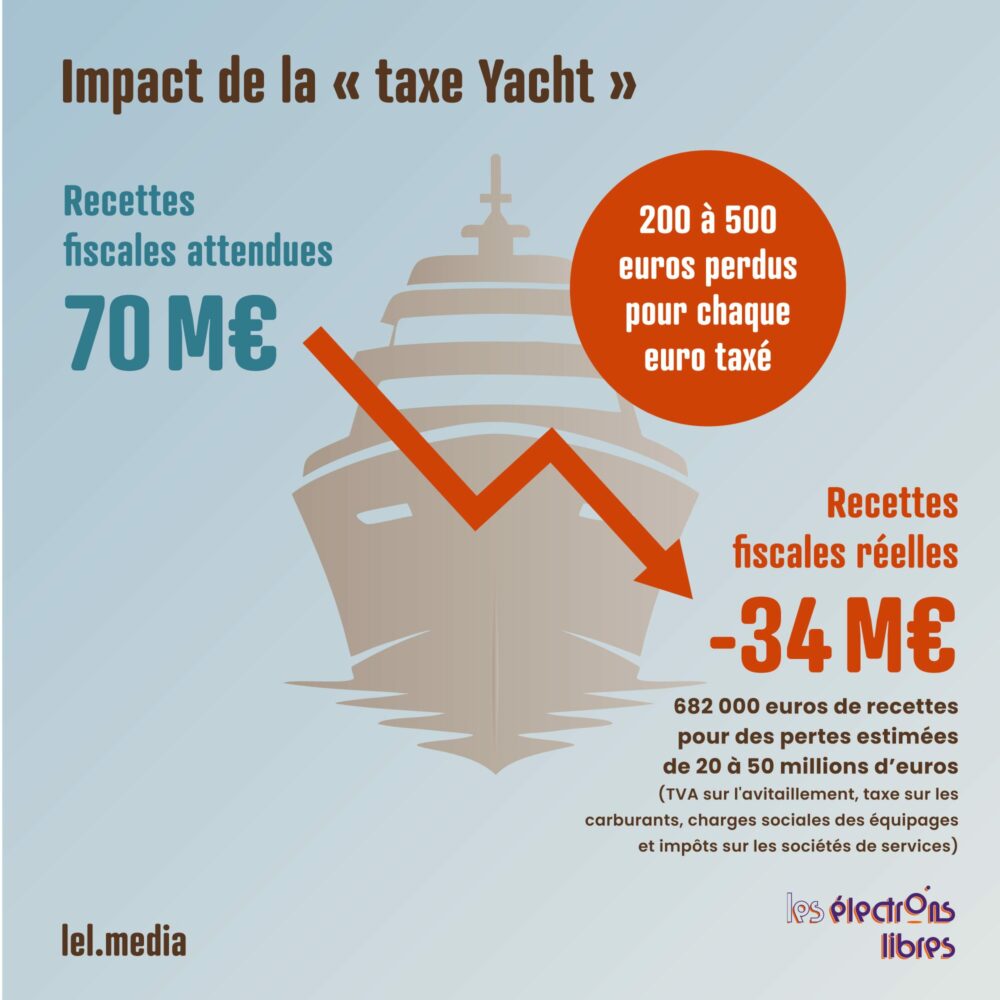

En 2018, la France a instauré une surtaxe sur les grands yachts de plus de 30 mètres, censée rapporter 10 millions d’euros par an. L’objectif affiché ? Compenser symboliquement la suppression de l’ISF et faire contribuer les « signes extérieurs de richesse » jugés « improductifs ».

En sept ans, le total des recettes atteint péniblement 682 000 euros, soit moins de 1 % des 70 millions espérés. En 2025, seuls cinq navires sont taxés, contre une cinquantaine attendue. Les coûts de gestion de la taxe excèdent vraisemblablement déjà les maigres recettes perçues.

Mais le véritable gouffre se situe ailleurs. On peut estimer les pertes fiscales indirectes dues à la fuite des yachts (TVA sur l’avitaillement, charges sociales des équipages, taxes sur le carburant, impôts sur les sociétés de services) à un montant annuel compris entre 20 et 50 millions d’euros, sur la base des baisses d’activité constatées dans les principaux ports azuréens. Ainsi, pour chaque euro collecté par la taxe, l’État en perd entre 200 et 500 en recettes indirectes chaque année. Bien joué.

Outre les recettes fiscales, le désastre est également économique. Face à cette taxation de 30 000 à 200 000 euros annuels, les propriétaires ont massivement changé de pavillon vers la Belgique, les Pays-Bas ou le Panama.

Le résultat est terrible pour la Côte d’Azur. Le Port Vauban d’Antibes, le plus grand d’Europe dédié au yachting, a vu son activité chuter de 33 % et ses ventes de carburant de 50 %. Le « Quai des Milliardaires » s’est vidé par anticipation dès l’été 2017. À Saint-Tropez et Toulon, les pertes de chiffre d’affaires en escale ont atteint 30 à 40 %.

L’onde de choc a fini par toucher tout l’écosystème productif : commerces de luxe, avitailleurs, équipages, etc. Le secteur du yachting génère 1 à 2,1 milliards d’euros de retombées annuelles en région PACA et soutient 10 000 emplois directs.

La France possède le deuxième espace maritime mondial, est leader sur les voiliers, et 36 % de la flotte mondiale de yachts fréquente la Méditerranée. Pourtant, en 2025, le Port Vauban n’accueille aucun yacht sous pavillon français, et la surtaxe sur les yachts n’a ni disparu, ni même fait l’objet d’une évaluation rigoureuse par le législateur.

Des taxes qui coûtent cher à l’État et à toute la société

L’histoire fiscale moderne regorge d’exemples frappants de taxes conçues pour punir les riches, mais qui finissent par nuire aux finances publiques et à l’ensemble de l’économie.

En France, la « mise au barème » des revenus du capital par François Hollande en 2013 était censée rapporter 400 millions d’euros. D’après une note de l’Institut des politiques publiques, elle a entraîné une perte fiscale de 500 millions d’euros, en provoquant un effondrement des dividendes de 14 milliards d’euros.

Aux États-Unis, la proposition de taxe Warren de 2019 — 2 % au-dessus de 50 millions de dollars, 6 % au-dessus d’un milliard — a été évaluée par l’Université de Pennsylvanie. Verdict : même en utilisant les recettes pour exclusivement réduire le déficit, l’effet sur 30 ans était estimé à –0,9 % de PIB et –0,8 % de salaires.

L’économiste Gabriel Zucman lui-même a publié une étude sur l’impôt sur la fortune danois des années 1980. Elle montre que pour chaque couronne prélevée, les contribuables réduisaient leur patrimoine de cinq couronnes supplémentaires en modifiant leurs comportements d’épargne et d’investissement. Il s’agissait donc d’un outil redoutablement efficace pour détruire la richesse, pas pour combler les déficits de l’État. Le Danemark l’a d’ailleurs abrogé en 1997.

Quid de la « taxe Zucman » elle-même ? L’économiste Antoine Levy a décortiqué la note du Conseil d’analyse économique (CAE) — que Zucman cite lui-même comme référence — et révèle que cette taxe, loin de rapporter 20 milliards comme annoncé, impliquerait une perte nette pour l’État. La note du CAE montre que l’exil fiscal ne représente que 27 % des recettes perdues ; la réponse comportementale totale (réduction des dividendes, ventes d’actifs, restructurations patrimoniales, etc.) ferait grimper les pertes fiscales à près de 30 milliards d’euros.

Les prévisions optimistes des législateurs reposent sur une erreur fatale : croire que les contribuables resteront immobiles face aux prédations fiscales. Dans les faits, ils fuient, réduisent leur production ou leurs investissements, ou encore déploient des stratégies d’évitement. Les politiques fiscales ont un pouvoir immense sur ce que chacun fait de sa vie. Avec des taxes excessives, l’État perd plus d’argent qu’il n’en gagne, tout en appauvrissant tout le monde au passage.

Le 23 septembre dernier, l’économiste Thomas Piketty a livré une réponse glaçante aux critiques de la « taxe Zucman ». Face aux objections sur le risque d’exil fiscal, il rétorque sans trembler : « Vos actifs sont gelés, vous pouvez être arrêtés à l’aéroport. »

Au-delà de son inefficacité évidente — les contribuables trouveront mille autres façons d’adapter leurs comportements —, cette proposition est extrêmement dangereuse. Quel type de régime interdit à ses ressortissants de quitter le territoire national ? On ne le sait que trop bien. Que reste-t-il de la liberté inscrite dans notre devise quand des agents de l’État contrôlent les départs sur des critères patrimoniaux ? Rien. Les velléités autoritaires d’économistes tels que M. Piketty doivent être dénoncées sans ambiguïté, car l’histoire a déjà montré jusqu’à quelles atrocités mènent de telles illusions.

À moins que la destruction de l’assiette fiscale soit voulue ? Gabriel Zucman lui-même l’assume avec une franchise déconcertante dans son ouvrage Le Triomphe de l’injustice : « Dans ce chapitre, nous allons expliquer pourquoi des gouvernements démocratiques peuvent raisonnablement choisir d’appliquer aux riches des taux supérieurs à ceux qui maximisent les recettes fiscales — c’est-à-dire pourquoi détruire une partie de l’assiette fiscale peut être dans l’intérêt de la collectivité. » (nous soulignons)

Est-il vraiment dans l’intérêt de la collectivité d’aggraver les déficits qui nourrissent la dette léguée aux jeunes, de réduire les financements de l’école, de la santé et de la transition énergétique ? A-t-on bien réfléchi à l’intérêt de la société quand on promeut des mesures qui violent le droit de propriété inscrit dans la Déclaration des droits de l’homme et du citoyen, tout en appauvrissant le pays ?

Les expériences récentes convergent toutes vers une même conclusion : La satisfaction tirée de la volonté de « faire mal aux riches » ne saurait justifier de nuire gravement à l’avenir du pays.